Ta članek bo preprosto razložil Black-Scholesovo formulo. Black-Scholesov model je matematični model dinamike finančnega trga, ki vsebuje izvedene naložbene instrumente.

Iz delne diferencialne enačbe v modelu (znane kot Black-Scholesova enačba) je mogoče izpeljati Black-Scholesovo formulo. Poda teoretično ceno opcije v evropskem slogu in kaže, da ima opcija edinstveno ceno ne glede na tveganje vrednostnega papirja in njegov pričakovani donos (namesto zamenjave pričakovanega donosa vrednostnega papirja z nevtralno obrestno mero).

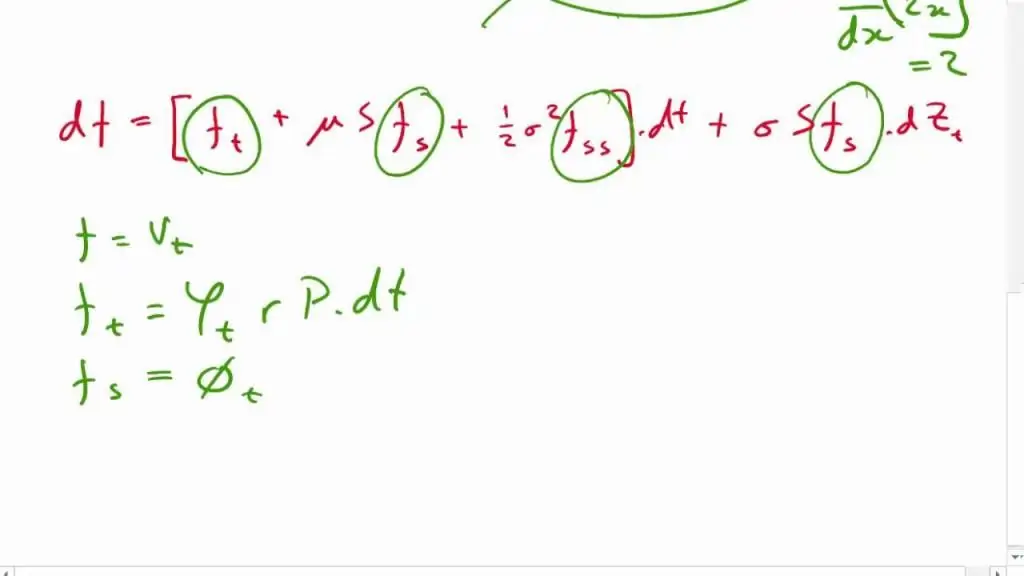

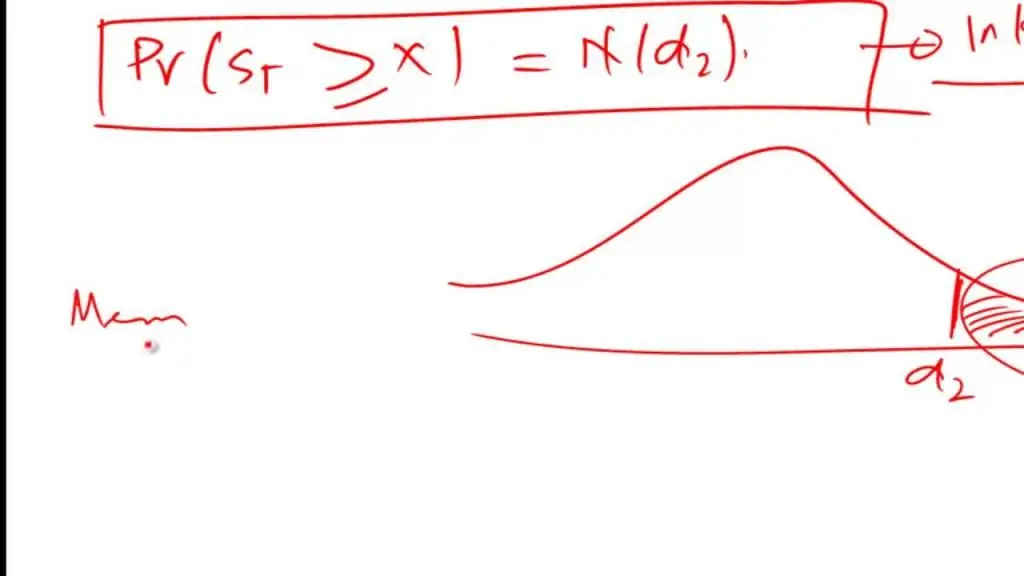

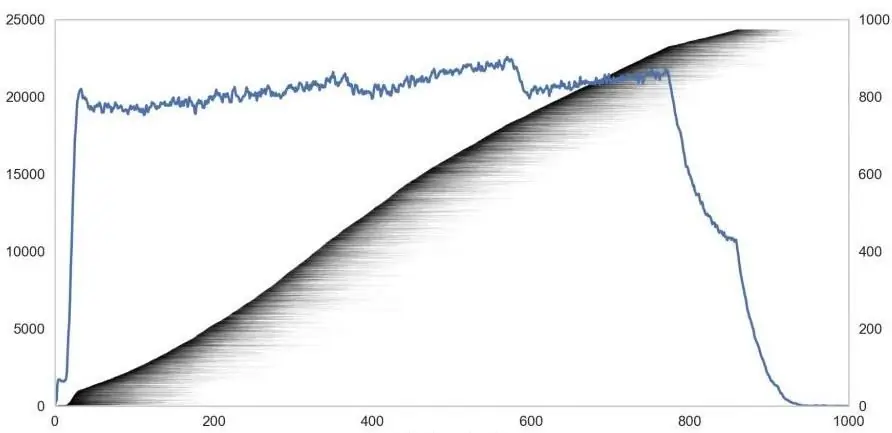

Formula je povzročila razcvet trgovanja z opcijami in dala matematično legitimnost čikaški borzi opcij in drugim trgom opcij po vsem svetu. Udeleženci na trgu opcij ga pogosto uporabljajo, čeprav pogosto s prilagoditvami in popravki. Na slikah v tem članku si lahko ogledate primere formule Black-Scholes.

Zgodovina in bistvo

Na podlagi dela, ki so ga predhodno razvili raziskovalci in praktikitrgi, kot so Louis Bachelier, Sheen Kassouf in Ed Thorpe, Fisher Black in Myron Scholes v poznih šestdesetih letih prejšnjega stoletja so pokazali, da je dinamična revizija portfelja odpravila pričakovano donosnost varnosti.

Leta 1970, potem ko so poskušali uporabiti formulo na trgih in utrpeli finančne izgube zaradi pomanjkanja upravljanja tveganj v svojih poklicih, so se odločili, da se osredotočijo na svoje področje, akademijo. Po treh letih prizadevanj je bila formula, poimenovana po njihovi razglasitvi, končno objavljena leta 1973 v članku z naslovom "Možnosti oblikovanja cen in korporativne obveznice" v Journal of Political Economy. Robert S. Merton je bil prvi, ki je objavil članek, ki je razširil matematično razumevanje modela oblikovanja cen opcij in skoval izraz "Black-Scholesov cenovni model".

Za svoje delo sta Merton in Scholes leta 1997 prejela Nobelovo spominsko nagrado za ekonomijo, odbor, pri čemer sta svoje odkritje dinamične revizije, ki je neodvisna od tveganja, navedla kot preboj, ki ločuje možnost od osnovnega varnostnega tveganja. Čeprav zaradi smrti leta 1995 ni prejel nagrade, je Blacka kot udeleženca omenjal švedski akademik. Na spodnji sliki lahko vidite tipično Black-Scholesovo formulo.

Možnosti

Glavna ideja tega modela je varovanje opcije s pravilnim nakupom in prodajo osnovnega sredstva in posledično odpravo tveganja. Ta vrsta varovanja se imenuje "nenehno posodobljeno delta varovanje". onje osnova za bolj zapletene strategije, kot so tiste, ki jih uporabljajo investicijske banke in hedge skladi.

Obvladovanje tveganj

Predpostavke modela so bile sproščene in posplošene v mnogih smereh, kar je povzročilo številne modele, ki se trenutno uporabljajo pri določanju cen izvedenih finančnih instrumentov in obvladovanju tveganja. Prav razumevanje modela, kot je prikazano v formuli Black-Scholes, pogosto uporabljajo udeleženci na trgu, v nasprotju z dejanskimi cenami. Te podrobnosti vključujejo brez arbitražnih omejitev in nevtralne cene (zaradi stalnega pregleda). Poleg tega Black-Scholesova enačba, delna diferencialna enačba, ki določa ceno opcije, omogoča, da se cene določijo številčno, kadar eksplicitna formula ni mogoča.

Volatilnost

Formula Black-Scholesa ima samo en parameter, ki ga ni mogoče neposredno opazovati na trgu: povprečno bodočo volatilnost osnovnega sredstva, čeprav ga je mogoče najti po ceni drugih možnosti. Ko se vrednost parametra (ne glede na to, ali gre za odkup ali klic) v tem parametru poveča, ga je mogoče obrniti, da ustvari "površino volatilnosti", ki se nato uporablja za umerjanje drugih vzorcev, kot so derivati OTC.

Ob upoštevanju teh predpostavk predpostavimo, da na tem trgu trguje tudi z izvedenimi finančnimi instrumenti. Navajamo, da bo ta vrednostni papir imel določeno izplačilo na določen datum v prihodnosti, odvisno od vrednosti, ki jo prevzame delnica.pred tem datumom. Presenetljivo je, da je cena izvedenega finančnega instrumenta zdaj povsem določena, čeprav ne vemo, po kateri poti bo tečaj delnice ubral v prihodnosti.

Za poseben primer evropske klicne ali prodajne opcije sta Black and Scholes pokazala, da je mogoče ustvariti zavarovano pozicijo, sestavljeno iz dolge pozicije v delnici in kratke pozicije v opciji, katere vrednost ne bi bila odvisna od cene delnice. Njihova dinamična strategija varovanja pred tveganjem je povzročila delno diferencialno enačbo, ki je določila ceno opcije. Njegova rešitev je podana s formulo Black-Scholes.

Razlika izrazov

Formulo Black-Scholesa za excel je mogoče razlagati tako, da najprej razdelite klicno možnost na razliko dveh binarnih možnosti. Klicna opcija zamenja denar za sredstvo ob izteku, medtem ko klicno sredstvo s sredstvom ali brez njega preprosto prinese sredstvo (brez gotovine v zamenjavi), brezgotovinski klic pa preprosto vrne denar (brez zamenjave sredstva)). Black-Scholesova formula za opcijo je razlika dveh izrazov in ta dva izraza sta enaka vrednosti binarnih klicnih opcij. Te binarne opcije trgujejo veliko manj pogosto kot vanilije, vendar jih je lažje analizirati.

V praksi so nekatere vrednosti občutljivosti običajno skrajšane, da ustrezajo lestvici verjetnih sprememb parametrov. Pogosto se na primer poroča o rho deljeno z 10000 (sprememba za 1 bazno točko), vega s 100 (sprememba za 1 prostornino) in theta s 365.ali 252 (1-dnevni črpanje na podlagi koledarskih dni ali trgovalnih dni na leto).

Zgornji model je mogoče razširiti za spremenljive (vendar deterministične) stopnje in volatilnost. Model se lahko uporablja tudi za vrednotenje evropskih možnosti za instrumente za izplačilo dividend. V tem primeru so na voljo rešitve zaprte oblike, če je dividenda znani delež cene delnice. Ameriške in delniške opcije, ki izplačujejo znane denarne dividende (kratkoročno bolj realistične kot sorazmerne dividende), je težje ovrednotiti in na voljo je izbira metod rešitve (npr. rešetke in mreže).

Pristop

Uporaben približek: čeprav volatilnost ni konstantna, rezultati modela pogosto pomagajo določiti varovanje pred tveganjem v pravih razmerjih za zmanjšanje tveganja. Tudi če rezultati niso povsem točni, služijo kot prvi približek, ki ga je mogoče prilagoditi.

Osnovno za boljše modele: Black-Scholesov model je robusten v smislu, da ga je mogoče prilagoditi, da se spopade z nekaterimi napakami. Namesto da bi nekatere parametre (kot so volatilnost ali obrestne mere) obravnavali kot konstante, jih obravnavamo kot spremenljivke in tako dodajamo vire tveganja.

To se odraža pri Grkih (spreminjanje vrednosti opcije za spremembo teh parametrov ali enakovredno delnim izvedenim finančnim instrumentom glede na te spremenljivke) in varovanje teh Grkovzmanjša tveganje, ki ga povzroča spremenljiva narava teh parametrov. Drugih pomanjkljivosti pa ni mogoče odpraviti s spremembo modela, zlasti tveganja repa in likvidnostnega tveganja, temveč jih upravljamo zunaj modela, predvsem z zmanjševanjem teh tveganj in stresnim testiranjem.

Explicit modeling

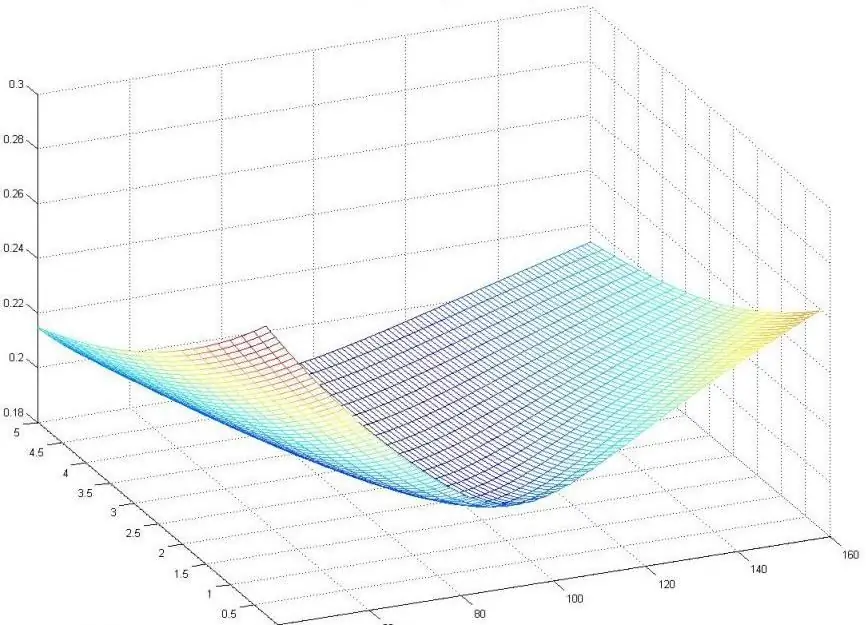

Explicit Modeling: Ta funkcija pomeni, da lahko namesto predpostavke vnaprejšnje nestanovitnosti in izračunov cen iz nje uporabite model za določitev volatilnosti, ki daje implicitno nestanovitnost opcije pri danih cenah, časih in izvršilnih cenah. Z reševanjem nestanovitnosti v danem nizu trajanja stavkov in cen je mogoče sestaviti implicirano površino nestanovitnosti.

Pri tej uporabi Black-Scholesovega modela dobimo transformacijo koordinat iz območja cene v območje nestanovitnosti. Namesto navajanja cen opcij v dolarjih na enoto (ki jih je težko primerjati na podlagi opominov, trajanja in pogostosti kuponov), se lahko cene opcij kotirajo v smislu implicitne volatilnosti, kar vodi do nestanovitnega trgovanja na trgih opcij.